"성장하는 주식을 싸게 매수하자"

물적분할 재검토로 전날 주가 상승하고

오늘은 실적쇼크로 상승분 다 반납하고;;;;

2022년 콘텐츠의 힘을 믿어보자~

증권사리포트

#CJ ENM(035760) 열매는 달지만 인내가 쓰다

2022.02.11 유진투자증권_이현지

4Q21 Review: 어닝 쇼크

CJ ENM 의 4 분기 매출액은 9,950 억원(+5.4%yoy), 영업이익은 296 억원(-66.3%yoy)으로 컨센서스를 크게 하회

▷미디어 영업손실은 93억원(적자전환 yoy)

--->인센티브 추가 지급(약 200억원)과 편성 확대 및 티빙향 오리지널 제작비 증가(약 250억원) 등

일회성 비용이 크게 발생하며 부진한 실적을 기록.

▷커머스 294 억원(-40.0% yoy),

---> 계절적 성수기 효과에도 불구하고 취급고 감소세 지속되며 부진한 실적을 이어갔음.

▷영화 98 억원 손실(적자확대 yoy),

---> 극장 회복 지연과 미국에서 발생한 일회성 투자손실로 적자 규모가 확대되었음.

▷음악 192 억원 (+2,047.5% yoy) 기록.

---> 전분기에 이어 보유 아티스트의 음반판매 호조세 이어지며

글로벌 성과 확대에 따른 사상 최대 이익 기록.

티빙이 그리는 현실과 미래 티빙의 성과가 매우 고무적임.

1 년 만에 유료 가입자 200 만명을 돌파했으며,

올해는 국내에서 400~500 만명의 가입자를 목표로 하고 있음.

예능 중심 콘텐츠가 많았던 작년과 달리

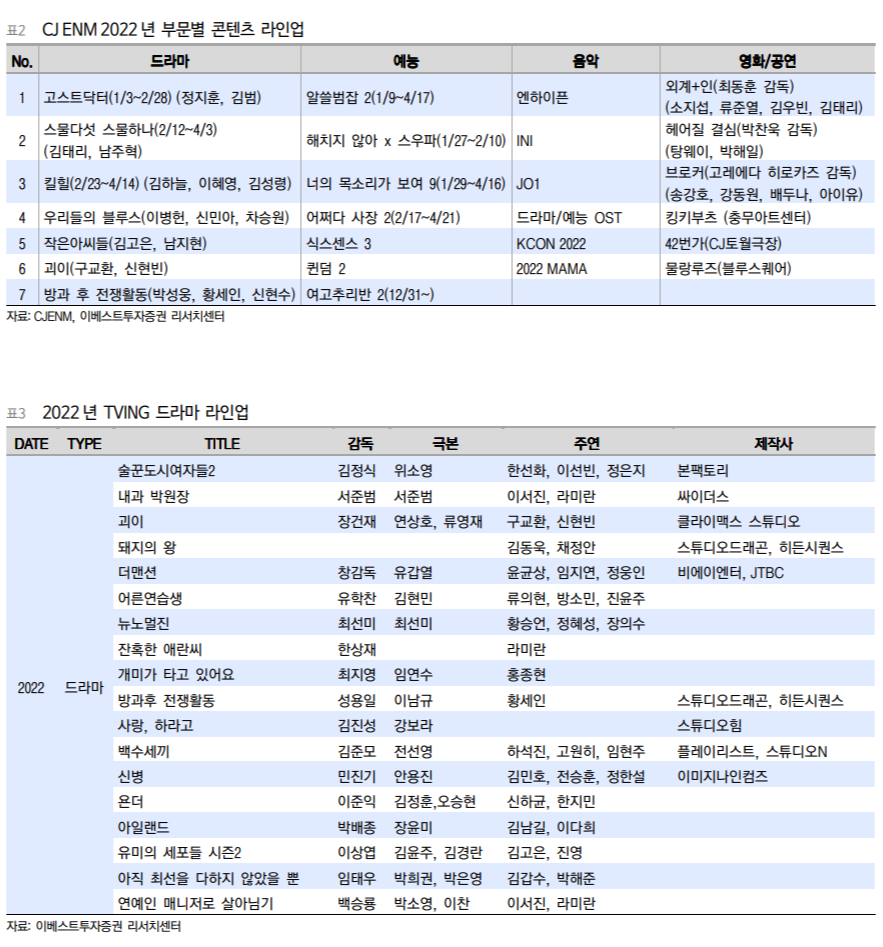

올해는 텐트폴 중심 오리지널 드라마가 많아짐에 따라 연간 콘텐츠 제작비는 8,600 억원 (+43.3%yoy)으로 대폭 상승할 전망.

티빙 오리지널 제작비는 2 천억원 이상 투입될 예정.

한 단계 성장하기 위해서 적절한 시기에 양질의 투자가 필요한 것은 맞지만,

올해 연간 영업 이익 2,700 억원이라는 매우 보수적인 가이던스를 제시함으로써

투자 확대에 따른 긍정적인 부분보다 공격적 투자에 따른 단기 수익성 훼손에 초점이 맞춰지는 점은 아쉬움.

#CJ ENM(035760) 2022년에도 '콘텐츠' 사업에 주력

2022.02.11 이베스트투자증권_안진아

콘텐츠 '제작-편성-송출'까지 한번에

투자의견 BUY, 목표주가 228,000원 유지

2022년에도 미디어/음악 콘텐츠 경쟁력 강화를 통한 각 분야 시장점유율 확대 도모할 것.

동사의 주가 조정 요인으로 작용했던 스튜디오 물적분할 이슈는 일단락된 상태.

동사는 콘텐츠 '제작-편성-송출'이 한번에 가능한 구조로

1)콘텐츠 제작 편성 확대,

2)티빙 400 만명 이상 유료가입자 확대를 통해 매출 100% 이상 성장 목표,

3)채널과 OTT를 포함해 2,500시간 이상(+30% YoY) 슬랏 편성 등 IP 라이선스 확보가 가능한 작품과

본격적인 글로벌 OTT향 작품 믹스로 국내(티빙)와 해외 OTT 채널의 고른 편성에 따른 본격적 시너지 창출이 기대되는 시점.

'티끌모아 투자' 카테고리의 다른 글

| [티끌모아 투자]우리종금_국내 유일의 종합금융회사, 증권사 M&A 기대 (0) | 2022.02.14 |

|---|---|

| [티끌모아 투자]비트코인, 어디에 쓸까_오태민의 지혜의 족보 (0) | 2022.02.13 |

| [티끌모아 투자]SK가스_가스&수소로의 탐색과 전환(4Q21 실적Review) (0) | 2022.02.09 |

| [티끌모아 투자]코오롱인더_아라미드 사업가치를 보자 (0) | 2022.02.08 |

| [티끌모아 투자]현대미포조선_조선사 중 가장 빠른 실적 턴어라운드 (4Q21실적Reveiw) (0) | 2022.02.08 |